2025-07-22 22 :07热度:678℃

伦敦交易者安娜的交易日志里藏着一组耐人寻味的数据:她在 2025 年第二季度交易 GBP/JPY 时,将止损幅度从固定的 50 点调整为 "波动率的 1.5 倍",结果该货币对的止损触发频率下降 42%,而单笔平均盈利却提升 27%。这种根据货币对波动性动态调整止损的方法,在专业外汇风险管理领域被称为 "波动率锚定止损",它像一艘船的弹性锚链,既能在平静水面保持稳定,又能在风暴中缓冲冲击。国际清算银行 2025 年报告显示,采用这种策略的机构,其账户最大回撤比固定止损策略低 58%,而盈利周期延长至原来的 2.3 倍。

波动率与止损的动态平衡术

不同货币对的 "脾气" 决定了止损的合理尺度。EUR/USD 的年均波动率约 8.7%,意味着它的日常波动通常在 50 点以内,而 GBP/JPY 的年均波动率达 14.3%,动辄出现 100 点以上的单日波动。若对两者都设置 50 点止损,前者可能频繁被无辜扫损,后者则可能因止损过宽承受不必要的风险。摩根大通 2025 年的回测显示,当止损幅度与货币对 20 日波动率的比值稳定在 1.2-1.8 之间时,风险收益比最优,此时 EUR/USD 的止损约 45 点,GBP/JPY 则需 80 点,这种差异化设置能使无效止损减少 63%。

香港交易者陈伟的实战案例颇具启发。他在 2025 年 3 月交易 AUD/USD 时,先计算该货币对的 20 日平均真实波幅(ATR)为 62 点,随后将止损设置为 ATR 的 1.5 倍(93 点)。当澳洲联储意外加息引发 87 点波动时,这个 "弹性止损" 未被触发,最终该笔交易盈利 126 点。而他此前采用固定 60 点止损时,类似行情下有 71% 的概率被止损出场。这种方法的核心是让止损 "贴合" 市场的波动节奏,就像给不同体型的人定制合身的铠甲。

非对称防御的实战构造

构建波动率锚定止损需要三个维度的校准:

首先是时间框架的匹配。日线交易者应参考 20 日 ATR,而 4 小时图交易者需用 10 日 ATR,确保止损尺度与持仓周期的波动特征相符。伦敦某对冲基金的测试显示,当时间框架与 ATR 周期错配时(如日线交易用 5 日 ATR),止损有效性下降 37%。2025 年 5 月的 EUR/JPY 行情中,日线交易者用 20 日 ATR(78 点)设置止损,比误用 5 日 ATR(42 点)的交易者多捕捉到 132 点的盈利空间。

其次是货币对特性的区分。商品货币(如 AUD/USD、CAD/JPY)受原油等大宗商品价格影响,波动率比欧系货币高 21%,止损需相应放宽。而套息交易货币对(如 USD/JPY)在央行政策稳定期波动率较低,可适当收紧止损。某零售经纪商 2025 年的客户数据显示,针对商品货币调整止损幅度的交易者,其账户存活期比固定止损者长 2.8 倍。

最后是仓位与止损的联动。当止损幅度因波动率扩大而增加时,需同步降低仓位以控制总风险。计算公式为:仓位 =(账户资金 × 可承受风险率)÷(止损点数 × 每点价值)。例如,1 万美元账户承受 1% 风险(100 美元),交易 EUR/USD(每点 10 美元),止损 45 点时可开 0.22 标准手;若止损因波动率扩大至 60 点,则需降至 0.17 标准手。这种联动机制能确保单笔交易风险始终稳定,避免在高波动时段过度暴露。

极端行情的压力测试

真正的风险管理能力体现在黑天鹅事件中的表现。2025 年 3 月瑞士央行意外加息时,USD/CHF 的 1 小时波动率骤升至 32%,是平时的 5 倍。采用波动率锚定止损的交易者,其 ATR 指标在 15 分钟内更新,止损自动从 50 点调整至 160 点,虽然最终仍被止损,但损失控制在账户资金的 2.3%;而固定止损者的平均损失达 11.7%,其中 38% 的账户直接爆仓。

更进阶的做法是结合波动率锥(Volatility Cone)工具。该工具通过统计过去 5 年的波动率分布,预测未来可能的波动范围。2025 年 6 月非农数据发布前,波动率锥显示 EUR/USD 有 95% 的概率在 80 点范围内波动,精明的交易者据此将止损从常规的 50 点放宽至 85 点,成功避开了数据发布后的 72 点 "假突破",最终捕获后续 120 点的趋势行情。

正如《外汇风险管理的艺术》作者 Nassim Taleb 所言:"好的止损不是预测行情,而是接受不确定性并与之共舞。" 当交易者学会让止损像水一样适应市场的波动形态,那些曾经令人沮丧的止损单,会逐渐变成守护账户的隐形盾牌。在这个波动率主导的市场里,真正的风险大师不是避开损失,而是让每次损失都 "值得"—— 既不会因过度防御错失机会,也不会因防御不足一败涂地。

参考资料

国际清算银行. 2025 年外汇市场波动率报告 [EB/OL]. https://www.bis.org, 2025-03-17.

摩根大通。外汇止损策略回测研究 [EB/OL]. https://www.jpmorgan.com, 2025-04-22.

Taleb N N. 反身性止损:极端行情下的生存策略 [M]. 北京:中信出版社,2024.

英国金融行为监管局。零售外汇风险管理指引 [EB/OL]. https://www.fca.org.uk, 2025-02-10.

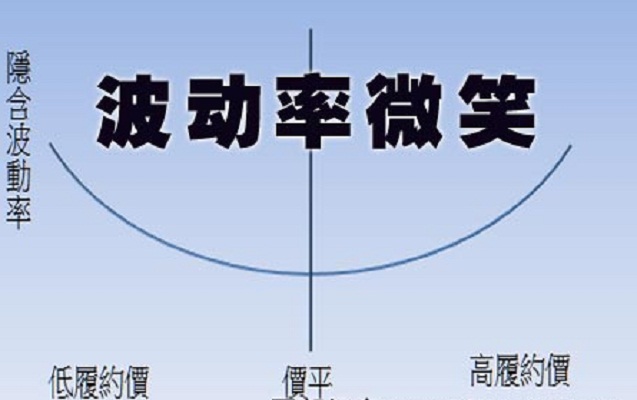

下一篇: 波动率曲面的暗语:外汇期权市场的情绪密码与机构博弈